krok 1 – zaczynam swoją przygodę na rynku

Zaczynasz swoją przygodę z rynkami finansowymi i chcesz poznać podstawowe techniki analizy wykresów? Dobrze trafiłeś!

Zmień zgodę w

Opory i wsparcia

- najważniejsze punkty wykresu

- oznaczenie dołków i szczytów

- potencjalne miejsca zawarcia transakcji

Zmień zgodę w

Linia trendu

- określenie trendu

- metodologia wyznaczania

- przyspieszona linia trendu

Zmień zgodę w

Formacje Liniowe

- powtarzalne kształty wykresu

- określenie siły rynku

- formacje kontynuacji

Zmień zgodę w

Trójkąty

- rodzaje trójkątów

- przełamanie jako sygnał

- interpretacja zmienności

Zmień zgodę w

Formacje odwrócenia trendu

- szczyt i dołek źródłem informacji

- sygnały ostrzegawcze

- formacje W i M

Zmień zgodę w

Wskaźniki i oscylatory

- rodzaje wskaźników

- dobór parametrów

- proces optymalizacji

pierwsze kroki na rynku Forex - jak zacząć inwestycje?

Załóż rachunek demo - zobaczysz, jak działają platformy transakcyjne i jak zawierać transakcje. Login i hasło do Twojego wirtualnego konta prześlemy na podany adres e-mail. Na rachunku będziesz miał wirtualne 100 000 PLN do inwestycji.

Wskazówka: Zacznij od intuicyjnej w obsłudze platformy transakcyjnej i aplikacji mobilnej na smartfona. Jeżeli potrzebujesz platformy z rozbudowanymi narzędziami pobierz mForex Trader (Meta Trader 4). Czym jest rynek Forex?

Forex to skrót od Foreign Exchange (FX), czyli wymiany walut. W skrócie, jest to największy i najpopularniejszy na świecie międzynarodowy rynek finansowy. Uczestnikami są zarówno osoby fizyczne, takie jak Ty, jak i banki inwestycyjne, fundusze hedgingowe, rządy państwowe, czy banki centralne.

Dlaczego warto inwestować?

Dzięki ofercie mForex możesz handlować na największych rynkach świata. Waluty, indeksy, surowce, obligacje i inne instrumenty, których potrzebuje inwestor - wszystko to znajdziesz u nas.

Najważniejsze zalety rynku Forex to:

- handel 24 godziny na dobę, 5 dni w tygodniu – zawierasz transakcje wtedy, kiedy masz na to czas

- handlujesz na największym i najbardziej płynnym rynku świata

- możesz zawierać transakcje na wzrost lub spadek ceny instrumentu

- inwestujesz z dźwignią finansową do 30-krotności własnego depozytu, co pozwala zwiększyć efektywność inwestycji

Lot, pips i punkt – wielkość pozycji

W przypadku instrumentów z rynku OTC (Over The Counter) nabywasz loty, czyli specjalne jednostki transakcyjne. Inwestor sam określa, na jaką część lota zamierza zająć pozycję (np.: 0.01 lota, 1.32 lota). W przypadku walut 1 lot opiewa na 100 000 jednostek waluty bazowej.

Jeżeli inwestujesz w dany instrument, musisz wiedzieć, o jaką wartość może on zmienić swoją cenę. W przypadku rynku OTC inwestorzy określają to po prostu mianem punktu. W zależności od instrumentu, punkt może mieć różną wartość. Dla par walutowych będzie to 0.00001 (wyjątek stanową pary z jenem japońskim 0.001).

Zawsze jednak będzie to ostatnie miejsce po przecinku. 10 punktów nazywamy 1 pipsem. Warto przy tym pamiętać, że kurs pary walutowej wyrażony jest w walucie kwotowanej (kurs mówi nam ile jednostek waluty kwotowanej musimy zapłacić za jednostkę waluty bazowej).

Przykład: Jeżeli zajmiemy pozycję na kupno lub sprzedaż o wartości 1 lota w EUR/CHF, to 1 pips, (czyli 10 pkt) będzie wart 10 CHF (1×100 000×0.00010 CHF).

Wskazówka: Pamiętaj, że możesz sprawdzić specyfikacje instrumentów lub posłużyć się kalkulatorem Smart Orders.

Dźwignia finansowa, czyli lewar.

Ważną cechą rynku FX jest to, że transakcje na rynku walutowym są przeprowadzane z użyciem dźwigni finansowej.

Jest to mechanizm, który pozwala nam otworzyć pozycję za jedynie część jej wartości. Dźwignia jest ściśle powiązana z depozytem zabezpieczającym. Depozyt to część zablokowanych środków Klienta, odpowiadająca określonej procentowej wartości transakcji.

Przykład: Kupując np.: 0.01 lota USD/JPY po kursie 109.599, przy wymaganym depozycie na poziomie 3.33% (dźwignia 1: 30), musimy posiadać środki o wartości 33.30 USD (100 000×0.01x3,33%). Wartość takiego kontraktu sięga jednak 1000 USD i to od niej naliczany jest zysk lub strata w przypadku zmiany kursu tej pary.

Wskazówka: Sprawdź Tabelę zabezpieczeń, gdyż instrumenty mają różnej wielkości dźwignię.

Jak zawierać transakcje?

Umieszczenie zlecenia w platformach mForex jest niezwykle proste. Proces składania zleceń oraz informacje o obsłudze platform są dokładnie opisane w panelu szkoleniowym oraz w instrukcji pdf.

Biorąc za przykład instrument DE30.f (CFD na index DAX futures), inwestor musi podjąć decyzję, czy decyduje się na kupno czy też na sprzedaż instrumentu. Załóżmy, iż jesteśmy przekonani o spadkach na instrumencie DE.30f. Przyjmijmy dla uproszczenia, że obecny kurs wynosi 13363.6

Przykład: Zajmujemy zatem krótką (sell, short) pozycję na instrumencie DE30.f, nasze oczekiwania sprawdziły się. W momencie zamykania pozycji kurs wynosił 13263.6.

Zarobiliśmy zatem (13363.6 – 13363.6)×ilość lotów. Dla 0.1 lota zysk wyniósłby 250 EUR (1000 punktów x 0,25 EUR). W przypadku obrania nieodpowiedniego kierunku pozycji nasza strata sięgnęłaby również 250 EUR. Wynik obliczony bez uwzględnienia spreadu.

Wskazówka: Jeżeli przewidujemy wzrost instrumentu, powinniśmy zająć pozycję długą (long), czyli kupić.

Jeżeli uważamy, że dany instrument czekają spadki, należy zająć pozycję krótką (short), czyli sprzedać.

Wskazówka: Jak posiadając rachunek z w PLN (złotych polskich) można zawierać transakcje na rynku np.: ropy ( WTI.f lub BRENT.f)? To dość proste. Rachunki w mForex prowadzone są w PLN. Jest to waluta, w której dokonujemy blokady depozytu i rozliczenia transakcji bez względu na to, w jakiej walucie rozliczany jest instrument bazowy.

Czym jest spread?

To różnica między kursem kupna a sprzedaży (różnica między cenami bid i ask). Jest ona kosztem transakcyjnym na rynku.

Cena danej pary walutowej podawana jest w walucie kwotowanej, za jednostkę waluty bazowej. Pierwsza waluta z pary to waluta bazowa, natomiast druga to waluta kwotowana.

Przykład: Jednocześnie na platformie widzisz cenę kupna (BID) oraz sprzedaży (ASK).

Cena kupna (BID) na poziomie 1.10659 oznacza, że po takim kursie broker jest skłonny kupić daną parę. Jest to zatem kurs, po którym będziesz sprzedawał (zajmował krótką pozycję).

Analogicznie sytuacja wygląda w przypadku oferty sprzedaży. To kurs (ASK) na poziomie 1.10662, po którym będziesz kupował (zajmował długie pozycje).

We wskazanym przykładzie spread wynosi 3 punkty (1.10662 – 1.10659). Dla pozycji o wielkości 0.1 lota stanowi on równowartość 0.3 USD (100 000 x 0.1 x 3 x 0.00001).

Co to jest prowizja i jaka jest jej wysokość?

Prowizja to opłata stosowana przez brokera za zawarcie transakcji.

Prowizja za usługi związane z obrotem Instrumentami Finansowymi opartymi o ceny walut (prowizja za otwarcie i zamknięcie pozycji pobierana jest z góry z momentem otwarcia pozycji) wynosi 0,0035% wartości transakcji za zlecenie, nie mniej niż 1 zł za zamkniętą transakcję. Dla 0.1 lota prowizja USDPLN wyniosłaby 10 000 USD *2* 0,0035%=0.70 USD.

Analizy rynku

Każdy inwestor od samego początku poszukuje strategii, który pozwoli mu regularnie zarabiać na rynku. Jedni twierdzą, że rozwiązaniem jest posługiwanie się analizą techniczną, drudzy skłaniają się ku analizie fundamentalnej, jeszcze inni uważają, że najważniejszy jest aktualny sentyment panujący na rynku.

Wskazówka: Sprawdź przykłady analizy technicznej, fundamentalnej i sentyment rynkowy na portalu mNews.

Jak minimalizować ryzyko?

Każdy inwestor powinien posiadać strategię inwestycyjną. Natomiast przed złożeniem zlecenia powinieneś wiedzieć, jakie ryzyko jesteś w stanie ponieść.

Kluczowym elementem jest ustalenie, jaką część pieniędzy jesteś skłonny zaryzykować na jednej transakcji. Podstawowa zasada, którą kierują się doświadczeni inwestorzy to tnij straty, a zyskom pozwól rosnąć.

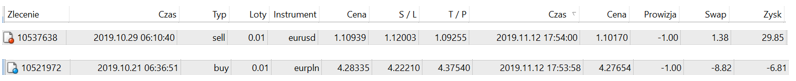

Rzeczą, o której nigdy nie można zapomnieć na rynku to zlecenia oczekujące stop loss (S/L) oraz take profit (T/P). To ustawiane przez inwestorów poziomy automatycznego zamykania transakcji, kiedy kurs osiągnie założone wcześniej poziomy.

Wskazówka: Przed otworzeniem transakcji zawsze powinieneś ustalić punkt wyjścia z transakcji zarówno z zyskiem (take profit), jak i ze stratą (stop loss). Wiele bezpiecznych strategii zakłada, że stop loss nie powinien być nigdy zmieniany, bez ważnej przyczyny. Inwestuj rozważnie.

Pomoc, z jakiej możesz skorzystać

Swoim klientom oferujemy szeroki zakres pomocy w zakresie edukacji na każdym poziomie doświadczenia.

Zapewniamy dostęp do szkoleń webinarowych i stacjonarnych, mEncyklopedii, oraz portalu mNews z bieżącymi analizami i komentarzami z rynku. Znajdziesz u nas także kalkulator Smart Orders oraz inne, poręczne narzędzia.

Możesz również skorzystać z naszych nagrań edukacyjnych na kanale YouTube konta Biura maklerskiego mBanku .

Z kolei na stronie dostawcy platformy MT4 znajdziesz pomoc w zakresie dodatkowych narzędzi na platformę, takich jak zewnętrzne skrypty, wskaźniki oraz automaty transakcyjne.

Załóż rachunek rzeczywisty , gdy będziesz gotowy do handlu.

krok 2 – chcę być lepszym inwestorem

Wiesz, jak wyglądają wykresy instrumentów, lecz nie słyszałeś o wskażnikach, świecach japońskich i technikach Fibonacciego? Poznaj najpopularniejsze techniki analizy wykresu.

Zmień zgodę w

Wskaźniki trendu

- Narzędzia do stosowania w trendzie

- Interpretacja zastosowania

- Potwierdzenie sygnału

Zmień zgodę w

Średnie kroczące

- metoda kalkulacji

- typy średnich

- sygnału zawarcia transakcji

Zmień zgodę w

Formacje świecowe

- rodzaje świec

- interpretacja

- łączenie świec

Zmień zgodę w

Formacje wzrostowe

- świece jako sygnał końca spadków

- najsilniejsze formacje wzrostowe

- sposoby potwierdzenia

Zmień zgodę w

Formacje spadkowe

- świece jako sygnał końca wzrostów

- najsilniejsze formacje spadkowe

- sposoby potwierdzenia

Zmień zgodę w

Zniesienia Fibonacciego

- wyznaczanie punktów zwrotnych

- precyzyjna technika mierzeń

- baza dla formacji harmonicznych

krok 3 – zaawansowane narzędzia analizy

Wiesz, co działa, a co nie przynosi efektu. Brakuje kilku ostatnich elementów, które sprawią, że wejdziesz na najwyższy poziom analizy rynków.

Zmień zgodę w

Geometria - podstawy

- matematyczne narzędzie analizy

- ciąg liczb Fibonacciego

- złoty współczynnik

Zmień zgodę w

Teoria Fal Elliotta - I

- cykl i fale na rynku

- kształt, proporcja, czas

- struktura 5-3

Zmień zgodę w

Teoria Fal Elliotta - II

- impuls jako struktura 5 fal

- fala 1 jako sygnał zmiany trendu

- zasady oznaczania fal

Zmień zgodę w

Teoria Fal Elliotta - III

- 4 rodzaje korekt

- oznaczenia korekt

- fale narzędziem prognostycznym

Zmień zgodę w

Analiza czasu

- czas jako element wykresu

- określanie punktów zwrotnych

- czas i cena jako całość

Zmień zgodę w

Zarządzanie kapitałem

- dobór wielkości wolumenu

- depozyt a dźwignia

- stop loss i take profit

bezpłatne szkolenia w mForex

Spotkaj się z naszymi specjalistami rynku Forex i wyjaśnij nurtujące Cię kwestie. Weź udział w bezpłatnym szkoleniu w Twoim mieście lub zarejestruj się na szkolenie internetowe.